2018年6月,中色铅锌产业月度景气指数为38.5,较上月上升0.4个点;先行合成指数为62.0,较上月上升1.1个点;一致合成指数为68.9,较上月上升0.1个点(近13个月铅锌产业月度景气指数如表1所示)。中色铅锌产业月度景气指数监测结果显示,铅锌产业景气指数持续位于“正常”区间运行。

1、景气指数位于“正常”区间并有所回升

中色铅锌产业月度景气指数显示,2018年6月景气指数为38.5,较上月上升0.4个点,目前景气指数持续位于“正常”区间运行。中色铅锌产业月度景气指数趋势如图1所示。

从中色铅锌产业月度景气信号灯可见(见图2),2018年6月,在构成中色铅锌产业月度景气指数的9个指标中:铅锌价格指数、M2、铅锌矿进口量、固定资产投资、生产指数、主营业务收入、利润总额位于“正常”区间;铅酸蓄电池、镀锌板位于“偏冷”区间。

2、先行合成指有所回升

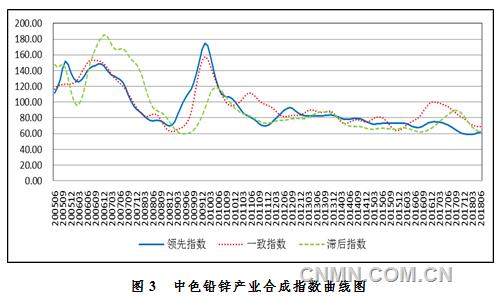

2018年6月,中色铅锌产业先行合成指数为62.0,较上月上升1.1个点(见图3)。

在构成中色铅锌产业先行合成指数的6个指标中4涨2降。其中同比增长的4个指标中,LME铅锌价格指数同比增长14.8%、M2同比增长8.6%、铅锌矿进口量指数同比增长23.2%、固定资产投资同比增长7.4%。同比下降的2个指标中,铅酸蓄电池(千伏安时)同比下降13.9%、镀锌板同比下降19.3%。

3、产业运行特点及对近期运行趋势的判断

2018年以来,铅锌产业面临来自环保和原料供应的双重压力,产量增长有限;产业内部矿、冶利润分化加剧,消费动力不足。产业整体运行态势主要呈现如下五方面特点:

一是再生铅产能投资偏热,带动产业投资增长。受《生产者责任延伸制度推行方案》强调铅酸蓄电池生产企业对产品全生命周期责任影响,铅酸蓄电池生产企业利用自身铅酸蓄电池终端销售渠道优势,积极布局完善回收体系,并将产业链向后端再生铅冶炼延伸。虽部分铅酸蓄电池生产企业已和现有再生铅生产企业达成合作共识,但多数铅酸蓄电池生产企业表现出积极的再生铅产能建设意向。受此影响,叠加在当前环保大形势下铅锌产业普遍加大环保、安全投资,铅锌产业投资同比有所增长。2018年5月铅锌产业完成投资19.5亿元(季调后数据),同比增长7.4%。

二是环保叠加原料供给压力,产量同比下降。近年环保督查、执法力度不断提升,受此影响铅锌产业以往存在的不合规散乱污企业相继关停。不合规企业的关停对产业整体经营水平及产业集中度的提高起到了积极作用,但短期内对原料供给产生一定影响。据初步估算,此次环保行动导致约20%铅锌矿产能关停,铅锌矿产量同比下降。2018年1-5月,中国铅精矿累计产量45.4万吨,同比下降8.8%;锌精矿累计产量117.0万吨,同比下降7.2%。铅锌金属产量方面,受铅精矿产量下降,铅精矿进口量下降影响,原生铅产量同比有所下滑。再生铅产量2017年同比增速较快,但2018年受长江经济带清废行动及有关环保事件影响,再生铅产量增速放缓。精炼锌产量方面,虽然锌精矿产量同比下降,但锌精矿进口量同比增长,精炼锌产量小幅增长。从数据上看,2018年5月铅锌生产指数同比下降14.6%。

三是产业初级消费同比下降,终端消费动力不足。从消费数据上看,铅锌初级消费领域2018年5月铅酸蓄电池产量1415.7千伏安时(季调后数据),同比下降13.9%;1-5月铅酸蓄电池产量7310.8千伏安时(季调后数据),同比下降12.7%;5月镀锌板产量405.7万吨(季调后数据),同比下降19.3%;1-5月镀锌板产量2027.4万吨(季调后数据),同比下降19.2%。铅锌终端消费领域,2018年1-5月,中国汽车累计产量1199.3万辆,同比增长2.0%,增幅较去年同期下降4.3个百分点;冰箱累计产量3268.6万台,同比增长4.4%,增幅较去年同期下降6.1个百分点;洗衣机累计产量2856.6万台,同比增长1.2%,增幅较去年同期下降3.2个百分点。虽然从数据上看铅锌终端消费领域产品产量仍有增长,但增幅较去年出现下降。此外,铅酸蓄电池产消受到新能源电池冲击,锌消费虽然在城市管廊建设上仍有亮点,但主要消费领域镀锌方面,受钢材消费平台期的到来影响,总体消费难有增长,铅锌终端消费动力不足。

四是铅锌价格走势有所分化,产业内矿、冶利润分化加剧。从铅锌金属价格上看,铅金属价格受环保清废行动导致部分再生铅产能关停,精铅供给下降,下游铅酸蓄电池积极备货影响,短期内库存下降,支撑铅金属价格上行。2018年6月LME三月期铅金属价格2451美元/吨,同比上涨13.9%,环比上涨3.4%;SHEF主力合约铅金属价格20469元/吨,同比上涨20.0%,环比上涨4.5%。锌金属价格方面,锌金属原料供应虽依然紧张但与去年同期相比有所趋缓,加之下游消费动力不足,价格呈震荡态势:2018年6月LME三月期锌金属价格3058美元/吨,同比上涨18.3%,环比下跌0.3%;SHEF主力合约锌金属价格,同比上涨13.0%,环比上涨0.4%。当前铅锌金属价格仍位于相对高位运行,因而铅锌采选盈利能力尚可,2018年1-5月铅锌采选实现利润总额71.6亿元,同比增长17.1%。铅锌冶炼产业受原料供应依然紧张影响,冶炼加工费走低,目前全产业处于微利运行状态。2018年1-5月铅锌冶炼实现利润总额5.1亿元,同比下降77%。

五是环保要求不断提升,铅锌产业重金属污染防治压力凸显。根据《关于加强涉重金属行业污染防控的意见》(环土壤[2018]22号)文件精神要求,到2020年重金属污染排放总量要比2013年再下降10%。另外,长江经济带环境保护行动正在开展,根据初步统计长江流域涉及铅企业产量占全国60%,锌企业产量占全国50%左右。在当前环保形势下,铅锌产业作为重金属污染重点领域,污染防治压力凸显。

综上,2018年6月铅锌产业呈现产量小幅下降,原料供应依然紧张,铅金属价格短期上涨,锌金属价格高位震荡,产业选、冶利润分化加剧的运行态势。预测三季度环保仍将是铅锌产业运行需关注的重点,生产上冶炼企业或将根据实际运行情况进行合理排产,消费端进入铅消费旺季或对铅消费有所拉动,未来再生铅产业发展趋势有待观察。三季度锌金属价格仍能获得一定支撑,但长期看供需矛盾将有所缓解,锌价反弹空间有限。短期看铅锌产业仍将处于“正常”区间运行。

(马骏执笔)

附注:

1、铅锌产业景气先行合成指数(简称:先行指数)用于判断铅锌产业经济运行的近期变化趋势。该指数由以下6项指标构成:LME铅锌价格指数、M2、铅酸蓄电池、镀锌板、铅锌矿进口量指数、固定资产投资指数。

2、铅锌产业一致合成指标(简称:一致指数)反映当前铅锌产业经济的运行状况。该指数由以下3项指标构成:生产指数、主营业务收入指数、利润总额指数。

3、铅锌产业滞后合成指标(简称:滞后指数)与一致指数一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:流动资本余额、应收账款总额、产成品余额。

4、综合景气指数反映当前铅锌产业发展景气程度。景气灯号图把铅锌产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由9项指标构成,即先行指数和一致指数的构成指标。

5、编制指数所用各项指标均经过季节调整,已剔除季节因素。

6、每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7、生产指数,包括国内生产铅、锌精矿金属含量、精炼铅、锌产量。进口量指数,包括进口铅、锌精矿含铅、锌量、进口精炼铅、锌金属量。